Le portage salarial permet au professionnel porté d’accéder au statut de salarié sans la nécessité de créer sa propre entreprise, et en maintenant son indépendance. Tout comme les auto-entrepreneurs ou les travailleurs indépendants, il doit faire face à des dépenses liées à son activité professionnelle. Cependant, grâce au portage salarial, le consultant porté a la possibilité de déclarer des frais professionnels. Lesquels, précisément ?

Il existe deux principales catégories de frais professionnels en portage salarial, à savoir les frais de fonctionnement (qui ne peuvent pas être facturés au client) et les frais de mission (qui peuvent être refacturés au client). Ces deux catégories comprennent différents types de dépenses, comme les frais de déplacement, les frais de mobilité, les frais kilométriques, et ainsi de suite.

Ces dépenses correspondent aux coûts associés à la mission du consultant en portage salarial, et ils ne sont pas inclus dans le paiement de la prestation. Il s’agit des frais de déplacement, d’hébergement ou de repas engagés par le consultant en portage, mais qui peuvent être facturés au client. Par exemple, si le consultant en portage doit se rendre à Marseille pour satisfaire aux besoins d’un client, les frais d’hôtel, de transport, et autres dépenses liées à cette mission peuvent être refacturés au client et sont donc éligibles au remboursement.

? À noter que vos frais de missions sont remboursables à 100% sans commissions.

Ces dépenses sont considérées comme les frais professionnels à proprement parler. La principale utilité de déclarer des frais professionnels en portage salarial réside dans le fait qu’ils ne sont ni imposables ni assujettis aux cotisations sociales. Cependant, en portage salarial, plus le consultant déclare de frais professionnels (ce qui réduit ses cotisations), plus ses propres contributions sociales diminueront. Cela se traduira par une augmentation de son salaire net à payer, et inversement.

Certains frais que le porté engage pour son activité professionnelle peuvent être déduits du chiffre d’affaires s’il les déclare comme des frais professionnels. Ensuite, une fois que les cotisations sociales et l’impôt sur le revenu ont été prélevés, il peut récupérer le montant de ces dépenses dans son salaire net à payer.

En portage salarial, il existe des frais au forfait et des frais hors forfait pour le consultant en portage. Ils incluent les forfaits grand voyageur (GV) et les forfaits petit voyageur (PV). Ils se destinent au consultant en portage qui se déplace souvent dans le cadre de ses missions.

Ces forfaits se destinent au consultant en portage qui voyage souvent loin de son domicile pour les besoins de sa mission et ne peut pas rentrer tous les soirs. Il y a :

| Repas | Hébergement | ||

|---|---|---|---|

| (Paris, 92, 93, 94) | (Autres départements) | ||

| Les 3 premiers mois | 20,70€ | 74,30€ | 55,10€ |

| Du 4ème mois au 24ème mois | 17,60€ | 63,20€ | 46,80€ |

| Du 25ème mois au 72ème mois | 14,50€ | 52,00€ | 38,60€ |

Ces forfaits sont établis selon un barème fixé par l’URSSAF et permettent au porté en situation de grand voyageur de se loger et de disposer de panier-repas lors de ses déplacements.

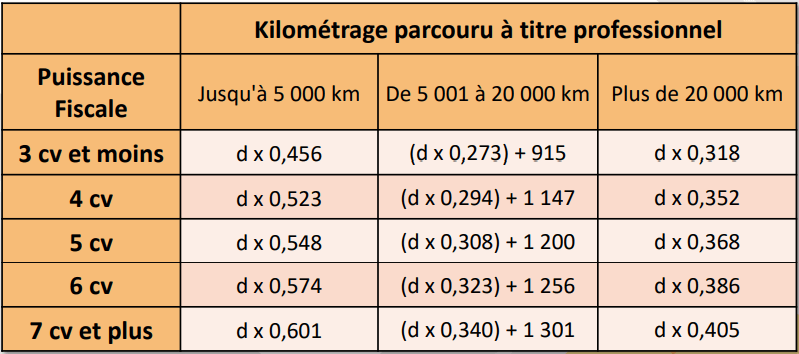

Il se destine au porté en situation de grand voyageur qui utilise son véhicule personnel à titre professionnel. Les indemnités kilométriques ou frais kilométriques sont aussi calculées selon le barème établi par l’URSSAF chaque année. Le calcul se base sur le type et la puissance fiscale du véhicule, le nombre de trajets par mois et la distance parcourue.

Pour être éligible aux forfaits grand voyageur (GV), il faut :

? Le consultant qui utilise son vélo seulement pour ses trajets domicile – travail est éligible aux indemnités kilométriques vélo.

Ces forfaits se destinent au consultant en portage qui se déplace souvent dans le cadre de sa mission. Contrairement au porté en situation de grand voyageur, le consultant en portage en situation de petit voyageur rentre à son domicile tous les soirs.

Le porté en mission chez un client, mais qui peut rentrer chez lui tous les soirs, peut demander une indemnité déjeuner. Cette indemnité est autorisé seulement si la prise de repas ne peut pas se faire au domicile du porté. Elle est de 20,20 euros par jour travaillé, et contrairement au ticket restaurant, elle ne s’applique pas si vous êtes en télétravail.

Il s’agit d’une allocation forfaitaire à hauteur de 1613, 70 euros pour le porté qui change de logement pour des raisons professionnelles. Cette allocation est majorée de 134,50 euros par enfant à charge, dans la limite de 3 enfants.

Il s’agit de dépenses spéciales que le travailleur en portage salarial peut avoir en lien avec son travail. Par exemple, s’il doit faire beaucoup de déplacements exceptionnels, comme prendre un taxi entre différents lieux de mission ou acheter des billets de train, il peut noter les vrais coûts.

S’il utilise sa propre voiture pour des missions ponctuelles, il peut aussi noter les vraies dépenses liées aux kilomètres parcourus. Si le travailleur a un abonnement mensuel ou hebdomadaire pour les transports en commun, il peut également noter ces frais.

Enfin, si le travailleur doit déménager en raison de son travail, il peut demander le remboursement de ses frais de mobilité et noter toutes les dépenses liées à son déménagement.

✅ Chez OpenWork, vos tickets de métro /bus / RER / tram, abonnement SNCF destiné à effectuer le trajet domicile – travail peuvent être déclarés en notes de frais.

→ Les frais hors forfait sont remboursés au réel :

✅ Chez OpenWork, déclarez vos notes de frais directement sur votre espace extranet. Il vous suffit d’indiquer le libellé de l’achat en commentaire

.

Il est possible de déclarer des frais professionnels aussi en télétravail. Ils sont éligibles à la déductibilité du CA du salarié porté et se divisent en trois catégories.

Le salarié porté qui travaille depuis son domicile peut déclarer une partie de ses dépenses fixes en frais professionnels. Pour le calcul du montant déductible, on prend en compte la surface dédiée à l’activité professionnelle du porté par rapport à la superficie totale de son logement. Il s’agit :

Ces dépenses concernent les factures et la conformité du logement, notamment celles liées à l’électricité, au chauffage, au gaz, etc. Tout comme pour les dépenses fixes, le montant des dépenses variables déductibles est déterminé en comparant la superficie utilisée pour l’activité professionnelle à la superficie totale du logement princip

Il s’agit des dépenses engagées par le salarié porté pour s’équiper dans le cadre de son activité professionnelle. Ce sont les frais d’acquisition de matériel. Cela inclut :

? Les frais exceptionnels ou hors forfait sont remboursés au réel sur présentation de justificatifs pour chaque dépense et seulement s’ils ont un lien direct avec l’activité professionnelle du porté. Il suffit d’indiquer en commentaire le libellé de l’achat sur votre espace extranet STA.

Le travailleur en portage salarial a la possibilité de préparer un espace dédié à son activité. Dans ce cas, il est autorisé à considérer les dépenses liées à la mise en conformité de cet espace, comme les frais pour les diagnostics de conformité et l’installation de prises, comme des dépenses professionnelles déductibles.

Voir aussi :

OpenWork

Nous connaître

Actualité

RSE

Recrutement

Légal

Mentions légales

Politique de Confidentialité

Accessibilité numérique

Ressources

Portage salarial

Simulateur portage salarial

Calcul du TJM portage salarial

Cooptation

Métiers

Informatique

Formateurs et coachs

Consultants

Managers de transition