Mis à jour le 10/06/2021

Pour le consultant en portage, les déplacements sont fréquents : prospection de nouveaux clients, voyages d’affaires, voyages-séjours pour se rendre en mission, etc. Le consultant en portage engage alors des frais de déplacements professionnels. Il s’agit d’un type de frais professionnels que le porté peut déclarer. En effet, en portage salarial, certains de ces frais de déplacement peuvent être déclarés en note de frais. Ils ne sont alors ni imposables, ni soumis aux cotisations sociales.

Si beaucoup de personnes se tournent vers le télétravail en portage salarial, il se peut que le porté doivent effectuer des déplacements dans le cadre de ses missions. En portage salarial, selon la situation et les conditions de missions, le porté peut-être amener à déménager. Dans ce cas, il lui est possible de déclarer des frais de mobilité. certains de ses frais de déplacements peuvent être déclarés en frais professionnels.

Les frais de déplacement se divisent en deux catégories : les frais au forfait et les frais hors forfait.

Pour le consultant en portage en situation de déplacement, certains des frais engagés dans le cadre de sa mission peuvent être déclarés en frais professionnels (notes de frais). Il existe en portage salarial, des frais au forfait qui permettent au porté de déclarer des frais professionnels sur une base régulière, puisqu’ils ne nécessitent pas de justificatifs. Ils sont destinés au salarié porté qui se déplace souvent pour ses missions. Parmi eux, on trouve les forfaits grand voyageur (GV) et les forfaits petit voyageur (PV).

Ils se destinent au consultant en portage qui ne peut rentrer à son domicile tous les soirs. Outre les forfaits pour la restauration et l’hébergement, le porté en situation de grand déplacement qui utilise sa voiture personnelle à des fins professionnelles peut bénéficier des indemnités kilométriques (IK). Il s’agit du kilométrage parcouru par le porté sur une année à titre professionnel. Pour être éligible, il faut :

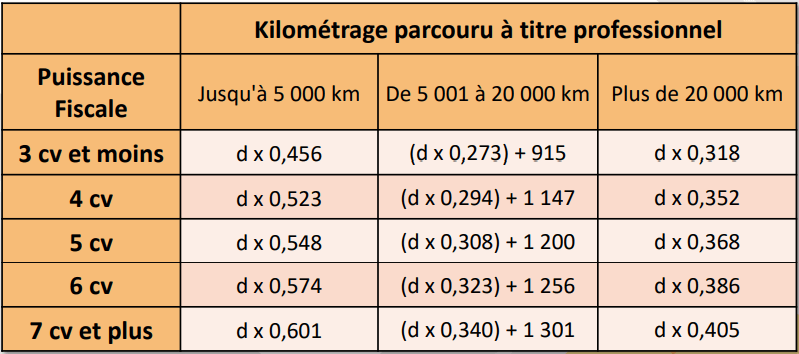

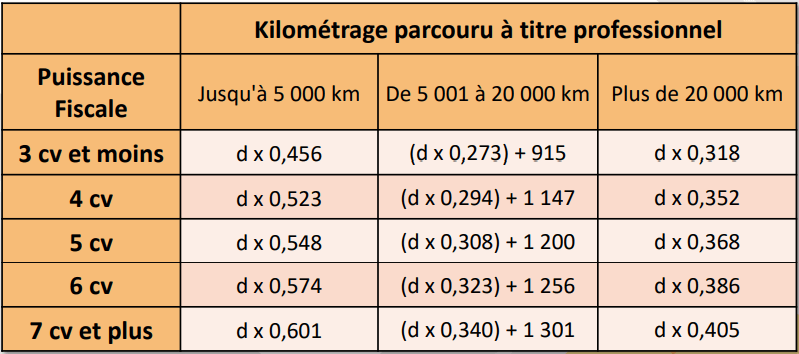

Les indemnités kilométriques (IK) sont établis par l’URSSAF en fonction du type et de la puissance fiscale du véhicule, de la distance parcourue et du nombre de trajets par mois, selon le barème suivant :

Barème URSSAF 2021

Le salarié porté qui utilise son vélo uniquement pour les trajets domicile-travail est éligible aux indemnités kilométriques vélo (sur l’itinéraire le plus court). Elles sont calculés sur la base |0,25€ / km parcouru| ainsi : | 0,25 x nombre de km parcouru A/R x nombre jours travaillés |

Ils se destinent au porté qui a la possibilité de rentrer chez lui tous les soirs. Soit le porté est éligible au forfait indemnités kilométriques (IK) pour le petit voyageur (PV). Elles sont calculées selon le même barème. Soit le porté est en situation de petit voyageur en transports, et il peut bénéficier du remboursement de son abonnement de transports en commun dès lors qu’il l’ utilise pour son trajet domicile – travail.

À noter qu’il est nécessaire de fournir une attestation d’abonnement annuel pour que la dépense soit rajoutée comme forfait.

Les frais hors forfait, également appelés frais exceptionnels, permettent au consultant en portage, qu’il soit en situation de petit voyageur ou de grand voyageur, de déclarer des frais de déplacement au réel. Le porté Il va s’agir de déplacements contraints : mission ponctuelle, voyage d’affaires, déplacement d’un site de mission à un autre, etc. Dans ce cas, le porté se retrouve en situation de grand déplacement exceptionnel, il peut alors :

Les frais hors forfait comprennent plusieurs types de frais que l’on peut déclarer en portage salarial. Ainsi, outre les frais de déplacements, le porté peut aussi faire l’acquisition de matériel professionnel qui peut donner lieu à une note de frais.

Ces montants seront ensuite déduits de son chiffre d’affaires avant prélèvement à la source (PAS) puis complèteront son salaire net à payer après prélèvement à la source.

À retenir :

Les frais de déplacement (au forfait ou hors forfait) constituent des frais professionnels. À ce titre, ils ne sont soumis ni à imposition, ni à cotisations patronales, ni à cotisations salariales.

Les frais de déplacement sont donc déductibles du CA du porté.

Plus le porté déclare de frais professionnels, moins il cotise pour les caisses de retraite et chômage, mais son salaire net à payer après prélèvement à la source augmente. Moins le porté en déclare de frais, plus il cotise mais son salaire net à payer après prélèvement à la source diminue.

Voir aussi :

OpenWork

Nous connaître

Actualité

RSE

Recrutement

Légal

Mentions légales

Politique de Confidentialité

Accessibilité numérique

Ressources

Portage salarial

Simulateur portage salarial

Calcul du TJM portage salarial

Cooptation

Métiers

Informatique

Formateurs et coachs

Consultants

Managers de transition